Sparbuch kündigen: Das sollten Sie beachten

Von Mauritius Kloft – aktualisiert am 24.03.2025

| Das Wichtigste in Kürze |

|---|

|

Das Sparbuch ist als Form des Sparkontos der

klassische Weg Geld anzusparen. Die Idee dahinter: Die Spareinlage wird

von

der Bank oder Sparkasse kontinuierlich verzinst und wächst stetig. Jetzt kommt allerdings ein großes „Aber“.

Denn durch die lange Niedrigzinsphase wird das Sparbuch zum Problem: Angesichts der hohen

Inflation verlieren Ihre

Spareinlagen kontinuierlich an Wert, wenn Sie diese nur auf dem Sparbuch belassen. Die Sparzinsen rangieren meist nur

noch bei weniger als 1 % pro Jahr.

Sie sollten deshalb über eine Kündigung nachdenken. Wir zeigen Ihnen, wie Sie Ihr Sparbuch auflösen –

und welche

Alternativen zum Sparbuch deutlich besser sind.

Goldsparpläne im Test:

Die 10 besten Anbieter

-

Durchschnittlich 8,3 % p.a. Rendite über 20 Jahre

-

Sparpläne können günstiger sein als Direktkauf

-

Aber: Nicht jeder Sparplan lohnt sich

Warum lohnen sich Sparbücher nicht mehr?

Die verzinste Spareinlage wächst nicht mehr wie von allein. Denn Sparbuchzinsen sind schon seit

längerer Zeit geringer

als die jeweilige jährliche Inflationsrate, insbesondere aktuell. Und das trotz zehn Zinserhöhungen durch die

Europäische Zentralbank (EZB)[1]. Das bedeutet, der Realzins dürfte oftmals negativ sein, weswegen Sie als Sparerin oder Sparer Verluste schreiben.

Zwar wächst der nominale Betrag auf Ihrem Sparbuch – wenn auch nur gering. Doch der reale Wert des Geldes

schrumpft. Bei

hoher Inflation können Sie von dem gleichen Geldbetrag weniger kaufen. Ein Sparbuch ist zu diesem Zeitpunkt also keine

empfehlenswerte Geldanlage. Welche Alternativen Sie haben, lesen Sie hier.

Welche Kündigungsfristen muss ich beim Sparbuch einhalten?

Bei der Kündigung eines Sparbuchs müssen Sie eine Kündigungsfrist beachten, die von der Bank festgelegt

wird. Sie muss

mindestens drei Monate betragen[2].

Die Kündigungsfrist bedeutet, Sie können erst nach Ablauf der Zeit frei über die Spareinlage auf dem Sparbuch verfügen.

Womöglich werden sonst Vorschusszinsen fällig (siehe nächster Abschnitt). Schauen Sie dazu am besten in Ihren Vertrag

oder fragen Sie Ihren Bankberater nach den konkreten Konditionen.

Was sind Vorschusszinsen beim Sparbuch?

Lassen Sie sich vor Ablauf der Kündigungsfrist die auf dem Sparbuch befindliche Spareinlage auszahlen, ist Ihre Bank

berechtigt, Vorschusszinsen auf den abgehobenen Betrag einzuziehen. Dabei handelt es sich um eine

Vorfälligkeitsgebühr.

Der Vorschusszinsfaktor liegt in der Regel bei 25 % des Sparbuch-Zinssatzes. Meist wird der Betrag

von der

restlichen

Verzinsung abgezogen, die Ihnen zusteht. Vorschusszinsen erhebt das Geldhaus dabei nicht bei jeder Auszahlung. Sondern

erst, wenn Sie innerhalb eines definierten Zeitraums eine gewisse Summe überschreiten.

Wie kann ich Vorschusszinsen vermeiden?

Sie können Vorschusszinsen vermeiden, indem Sie in gewissen Zeitabständen die von der Bank festgesetzte Höchstsumme vom

Sparbuch abheben. In der Regel liegt diese bei 2.000 € pro Kalendermonat. Heben Sie als Inhaberin

oder Inhaber

eines

Sparbuchs innerhalb der dreimonatigen Kündigungsfrist alle 30 Tage 2.000 € vom Sparbuch ab, umgehen Sie für

6.000 €

Vorschusszinsen.

Wollen Sie vor Ablauf der Kündigungsfrist einen größeren Betrag vom Sparbuch entnehmen, bleibt Ihnen leider kein Weg,

die Vorschusszinsen zu umgehen. Allerdings dürfte der fällige Betrag angesichts der niedrigen

Gesamtverzinsung sehr

gering ausfallen.

Wie kann ich ein Sparbuch kündigen?

Ein Sparbuch können Sie auf zwei Wegen auflösen: Entweder gehen Sie persönlich in die Bankfiliale oder

Sie kündigen auf

dem Postweg. Wichtig dabei ist, dass es in jedem Fall eine schriftliche Kündigung braucht. Achten Sie

darauf, die

Kündigung im Zweifel nachweisen zu können, damit es zu keiner unnötigen Laufzeitverlängerung kommt.

Eine Kündigung per E-Mail ist in der Regel nicht möglich. Es kommt jedoch auf das Finanzinstitut an, bei dem Sie das

Sparbuch unterhalten. Denn bei manchen Banken gibt es ein Online-Formular, das Sie ausfüllen müssen.

Auch die Sparcard –

die moderne Version des Sparbuchs – müssen Sie in der Regel auf schriftlichem Wege kündigen.

Diese Angaben muss das Kündigungsschreiben enthalten

Banken und Sparkassen sind verpflichtet, die Kündigung eines Sparbuchs in schriftlicher Form zu

akzeptieren. Dennoch

muss das Kündigungsschreiben formgerecht sein, damit es gültig ist. Es sollte folgende Informationen enthalten:

| Empfänger | Anschrift der Bankfiliale, zum Beispiel eine Volksbank-Filiale |

| Absender | Name und Anschrift des Sparbuchinhabers |

| Sparbuchnummer | Die Sparbuchnummer steht in der Regel auf oder im Sparbuch. Sollte die Sparbuchnummer nicht ersichtlich sein, können Sie diese bei der Bank oder Sparkasse in Erfahrung bringen, die das Sparbuch bzw. die Sparcard ausgestellt hat |

| Titel / Betreffzeile | „Kündigung des Sparbuchs“ |

| Anschreiben | Kurzes Anschreiben, dass den Wunsch der Kündigung zum Ausdruck bringt und die Kündigungsfrist in Form eines Datums enthält |

| Bankverbindung (Kontoinhaber, IBAN, BIC) | Das Kündigungsschreiben sollte auch eine Bankverbindung des Girokontos enthalten, auf den der Geldbetrag überwiesen werden kann, der sich auf dem Sparbuch befindet |

| Bestätigung | Bitte um eine schriftliche Bestätigung über den Eingang der Kündigung |

| Werbung | Gegebenenfalls die Bitte keine Werbung der Bank zu erhalten |

| Eighenhändige, handschriftliche Unterschrift | Unterschrift am Ende des Kündigungsschreibens macht die Kündigung erst gültig. Daher ist eine Kündigung per Mail nicht möglich |

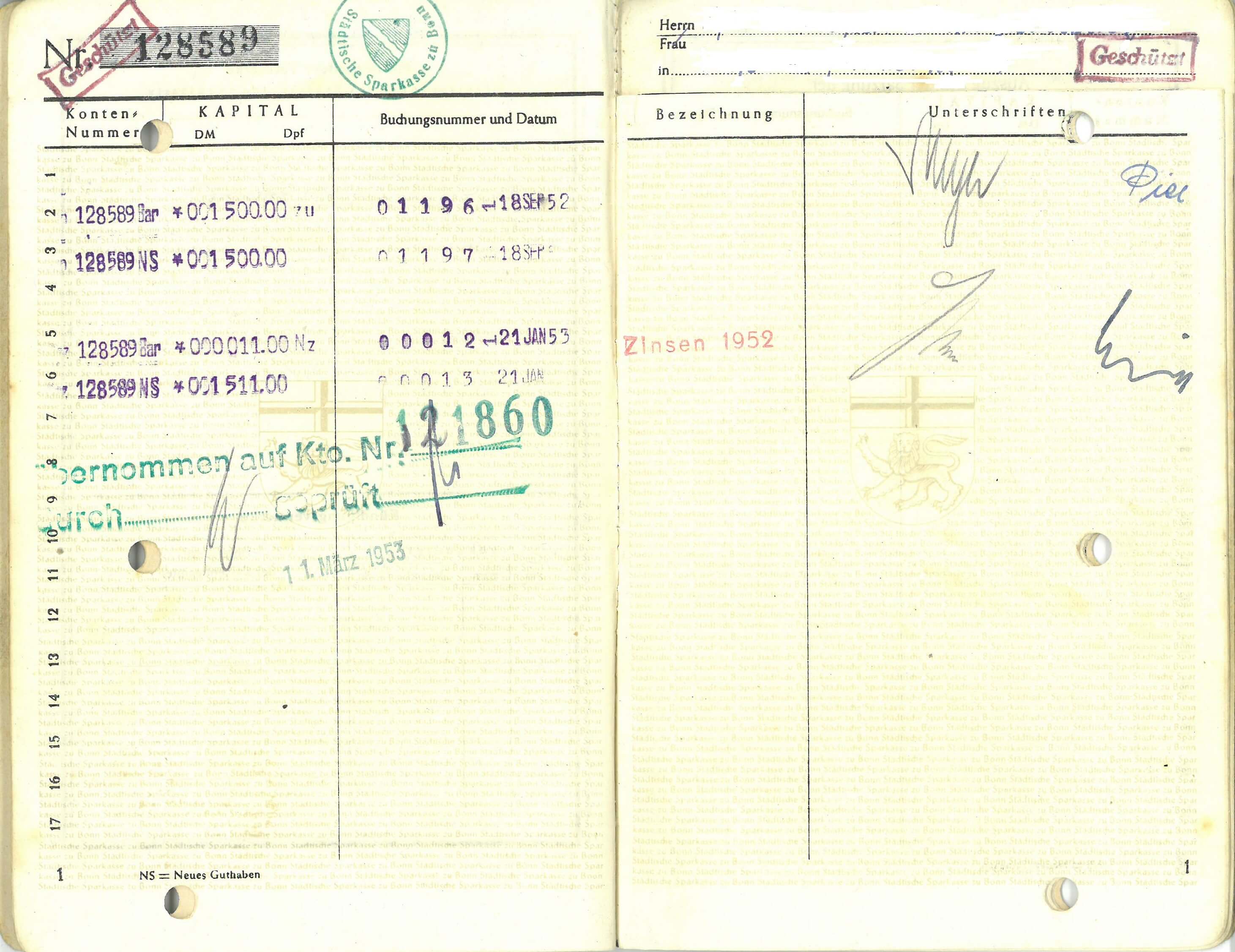

Historisches Sparkassenbuch aus den 1950er-Jahren mit D-Mark-Einträgen

Quelle: Deutscher Sparkassen- und Giroverband

Welche Alternativen zum Sparbuch habe ich?

Bei geringen Zinsen aufs Sparbuch ergibt es für Sie Sinn, sich nach Alternativen zum Sparbuch

umzusehen. Doch welche

sinnvolle Anlageformen statt des risikoarmen Sparbuchs gibt es?

Naheliegende Alternativen sind das Tagesgeld mit Zinsen von bis zu 2 % p.a. oder ein

Festgeldkonto. Hier rangieren

die

Zinsen bei rund 3,5 % p.a. Allerdings können Sie das Guthaben eines aufgelösten Sparbuchs nicht direkt auf ein

Tagesgeld- oder Festgeldkonto überweisen. Hier müssen Sie den Umweg über das angegebene Referenzkonto – Ihr Girokonto –

gehen.

Möchten Sie den besten Tagesgeldzins

finden? Zum Tagesgeld-Vergleich!

Noch höhere Zinsen sichern?

Zum Festgeld-Vergleich!

Doch mit diesen Sparkonten ist der Zinssatz nicht höher als die Inflationsrate, sodass der Realzins letztlich

ins

Negative rutscht. Zwar werben Tagesgeld- oder Festgeldkonten mit der gesetzlichen Einlagensicherung, die bei einer

Bankpleite 100.000 € pro Bank und Kunde schützt[3]. Doch sollte Ihr Sparguthaben wegen der Teuerung real an Wert

verlieren,

sollten Sie sich nach Alternativen umsehen, zumindest auf lange Frist.

Inflationsrate, durchschnittliche Tagesgeldzinsen und Realzinsen von 2018 bis 2022

Quellen: Statistisches Bundesamt , Tagesgeldvergleich.net , Eigene Recherche

Im Vergleich zu verzinsten, vermeintlich sicheren Sparangeboten wie Sparbuch und Tagesgeldkonto ermöglichen Aktien,

Aktienfonds oder ETF Ihnen als Anlegerin oder Anleger die

Chance auf sehr viel höhere Renditen. Sie können hier einen

Sparplan anlegen, um regelmäßig Wertpapiere zu besparen. Gleichzeitig unterliegen diese Anlageformen jedoch

Börsenschwankungen und bergen ein vergleichsweise hohes Risiko. Auf lange Sicht können Sie diese jedoch

einfach

aussitzen.

Sie möchten Ihr Geld investieren?

Das

sollten Sie an der Börse beachten

Eine risikoärmere Alternative stellen hingegen Immobilien dar. Diese bieten Ihnen als Anlegerin

oder Anleger Sicherheit

und Wertbeständigkeit. Doch nicht jeder kann sich von dem Guthaben auf seinem Sparbuch eine eigene

Immobilie leisten.

Für Kleinanleger bietet Crowdinvestment eine einfache

Möglichkeit, sich an Immobilienprojekten zu beteiligen. Beim

Crowdinvesting schließen sich Anleger über spezielle Online-Plattformen zusammen und investieren

gemeinsam. Auf der

Plattform BERGFÜRST erhalten Sie Zugang zu digitalen

Immobilieninvestments mit einer Verzinsung von bis zu 7,50 %

p.a.

Bereits ab 10 € können Sie hier einsteigen. Sie sollten jedoch auf eine ausreichende Diversifikation in Ihrem

Portfolio

achten.

Kaufen Sie Gold

direkt vom Hersteller

-

Monatlich ab 10 € Gold kaufen

-

Jederzeit zum aktuellen Kurs verkaufen

-

Keine Lagergebühren

Bild-Copyright: © PantherMedia / torsak

Quellenangaben