FinTech – eine digitale Gefahr für Banken?

Von Anna Baier – aktualisiert am 26.03.2025

| Das Wichtigste in Kürze |

|---|

|

Internet-Giganten wie Google, Amazon, Netflix oder Spotify haben den Konsum vieler Produkte radikal verändert – von

Informationen über Bücher, Serien und Filme bis hin zur Musik. Nach der Internet-Revolution in der

Unterhaltungsindustrie und dem Shopping-Sektor haben Entwickler und Entrepreneure jetzt die Finanz- und

Bankenbranche für sich entdeckt, wo digitaler Fortschritt lange auf sich warten ließ.

Ob Startup oder etabliertes Unternehmen: Viele Firmen beschreiben sich heutzutage mit dem medienwirksamen Begriff

„FinTech“ (engl. von „financial services“ und „technology“). Ihre Geschäftsmodelle

sind ebenso zahlreich wie variabel: Mobile Zahlungsmöglichkeiten gehören genauso zu FinTechs wie

Online-Kontenführung, Kreditvermittlung, Software zur computerisierten Vermögensberatung (sogenannte Robo Advisor) und digitalen Kapitalanlagen (wie BERGFÜRST).

Goldsparpläne im Test:

Die 10 besten Anbieter

-

Durchschnittlich 8,3 % p.a. Rendite über 20 Jahre

-

Sparpläne können günstiger sein als Direktkauf

-

Aber: Nicht jeder Sparplan lohnt sich

Bankfilialen adé

Knapp die Hälfte der Deutschen (48,58 %) nutzte im Jahr 2022 Online-Banking. Damit liegt Deutschland unter dem EU-Durchschnitt von 60 %. Die EU-Nachbarn Deutschlands sind hier schon deutlich weiter: so etwa Dänemark (94 %) oder die Niederlande (91 %).

Dennoch gilt: Auch hierzulande werden Bankfilialen immer unbeliebter, die Corona-Krise hat diesen Trend verstärkt. Das macht sich unter anderem Girokonto-Anbieter N26 zu Nutze: Geworben

wird mit innovativen Lösungen zum Online- und Mobile-Banking. Andere FinTechs wie Paypal, Paydirekt und Billpay

vereinfachen Transaktionen im Netz, zum Beispiel über Services wie Ratenzahlungen.

Selbst Portfolios generieren

War die Bank unlängst noch der erste Gesprächspartner in Sachen Finanzberatung und Geldanlage, so geht heute der

Trend zum DIY (engl. „do it yourself”). Selbst

ist der Anleger: Spar- und Haushaltspläne, Budgets, und online verwaltete Investment-Portfolios können von Ihnen

selbst per Algorithmus generiert und an Ihre Bedürfnisse angepasst werden.

Die Anbieter haben kurze, prägnante Namen: Sie heißen Mint oder vaamo und locken mit kostenschlanken bis kostenlosen

Strukturen, da Beratung und Verwaltung von Geldanlagen immer weniger von Personen, sondern zunehmend von einem

Computer durchgeführt werden. Auch Investment und Trading funktionieren mittlerweile im Netz über Online-Broker wie

flatex und degiro.

Neue Möglichkeiten im Ausland

Die Suche nach hohen Renditen macht erfinderisch und geht mittlerweile über Landesgrenzen hinaus. Die Zinsen für

Tages- und Festgelder innerhalb Deutschlands sind Ihnen zu gering? Finden, vergleichen und investieren Sie in ein

Konto im Ausland über sogenannte Zinsbroker wie Weltsparen und Zinspilot.

Trotz der Gesetzeslage zur Einlagensicherung

innerhalb der Europäischen Union ist bei diesen Angeboten dennoch Vorsicht angebracht: Nominell sind zwar Einlagen

von 100.000 € pro Kunde und Institut gesetzlich abgesichert. Sollten jedoch mehrere (Groß-) Banken oder

Finanzinstitute im Zuge einer Krise pleite gehen, werden längst nicht alle EU-Länder in der Lage sein, für die

Einlagen ihrer Kunden zu garantieren.

Crowdfunding: ein oft verwechselter Begriff

Ein besonderes Phänomen der zunehmenden Digitalisierung in der Finanzbranche ist das sogenannte Crowdfunding. Dabei kann sich die „Crowd“

(dt. „Menschenmenge“), also die Masse an Privatanlegern, an den unterschiedlichsten Projekten beteiligen.

Ursprünglich waren mit Crowdfunding ausschließlich Plattformen wie kickstarter.com oder indiegogo.com gemeint, auf

denen sich Spender an Jungunternehmen, gemeinnützigen Projekten oder gar Filmen beteiligen konnten. Im Gegenzug

erhielten die Geldgeber kleine Extras als Dankeschön.

Doch seitdem hat sich die Bedeutung des Begriffes verändert und erweitert. Inzwischen werden gleich mehrere Konzepte

unter dem Begriff Crowdfunding zusammengefasst.

Crowdlending

Internetplattformen wie Auxmoney, Smava oder Kreditech haben die Kreditvermittlung für

Privatanleger digitalisiert.

Ihre größte Waffe ist, dass Kredite von Privatpersonen an Privatpersonen (Crowdlending) vergeben werden können – direkt, ohne

Banken oder andere Kreditinstitute dazwischen. Das soll persönlicher und obendrauf noch rentabel für die Anleger

(Verleiher) sein.

Die Bonitätsprüfung der Kreditnehmer übernimmt dabei die Plattform. Sie erzeugt einen Bonitäts-Score, von dem dann

der nominale Zinssatz abhängt, den die Gläubiger erhalten. Je besser der Score, desto geringer soll das Risiko des

Zahlungsausfalls sein und desto geringer sind die Zinssätze für die Anleger.

Obwohl viele Plattformen zusätzlich zu ihren eigenen Ratings noch externe Bonitätsbewertungen wie beispielsweise den

Schufa-Score angeben, kann es für Anleger schwierig sein, die Kreditwürdigkeit von Personenkrediten einzuschätzen.

Crowdinvesting

Mit dem Begriff Crowdinvesting werden alle

Kapitalanlagen bezeichnet, in die eine Masse von Privatanlegern über eine Online-Plattform Geld anlegen kann. Die bekannteste Anlageform

ist hier das Investment in Startups, also

junge Unternehmen mit Kapitalbedarf.

Ähnlich wie beim Crowdlending prüft grundsätzlich die Plattform die Konzepte der Unternehmen oder Personen, die Geld

einsammeln möchten. Dann werden die notwendigen Informationen den Anlegern auf der Plattform präsentiert, damit sie

sich selbst ein Bild von Risiken und Renditechancen machen können.

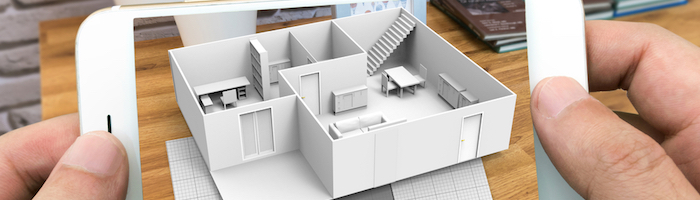

PropTech

Das gemeinsame Investieren in Immobilien fällt ebenfalls unter den Schirm des Begriffs

Crowdinvesting. Dafür gibt es das neue Kofferwort „PropTech“ (engl. von „property“ und

„technology“), das zum Buzzword werden könnte, um das Immobilien-Investment von den anderen

Formen des FinTech abzugrenzen.

Wie bei Immobilienfonds können Sie sich

dabei als Anleger an verschiedenen Immobilienobjekten gleichzeitig beteiligen – von Wohnungen über Pflegeheime bis hin zu Gewerbe- und Bestandsimmobilien wie Kaufhäusern.

Gleichzeitig hat das PropTech viele Vorteile gegenüber offenen Immobilienfonds: Sie können selbst

bestimmen, in welche und wie viele Anlageobjekte Sie investieren. Weil Plattformen für digitale Immobilieninvestments wie BERGFÜRST auch die Möglichkeit bieten, die

erworbenen Anteile im Rahmen von Angebot und Nachfrage wieder zu veräußern, ist Ihr Kapital zudem nicht zwingend auf

lange Zeit gebunden.

Kaufen Sie Gold

direkt vom Hersteller

-

Monatlich ab 10 € Gold kaufen

-

Jederzeit zum aktuellen Kurs verkaufen

-

Keine Lagergebühren

Auf Nummer sicher: InsurTech

Auch beim InsurTech (engl. von

„insurance“ und „technology“) handelt es sich um eine Unterform des FinTech.

Unternehmen in dieser Gruppe haben sich auf die Fahnen geschrieben, die Versicherungsbranche zu

modernisieren. In Deutschland steigt die Anzahl der InsurTechs, dabei bieten die jungen Unternehmen Lösungen in

verschiedenen Versicherungsbereichen an.

|

Übersicht: InsurTech |

|

|---|---|

|

Contract-Management / Brokerage |

Ein großer Teil der neuen InsurTechs – beispielsweise treefin, Getsafe oder das FinLeap-Venture Clark – sind im Grunde nichts anderes als klassische Versicherungsmakler, die Kunden die Verwaltung von Versicherungen erleichtern und Beratungsleistungen anbieten. Die Nutzer legen ihre vorhandenen Versicherungsverträge in einer App ab und bekommen im Gegenzug |

|

Peer-to-peer-Insurance |

Bei Insurances wie Friendsurance werden die Versicherungsnehmer in Gruppen zusammengefasst und ihre Versicherungsbeiträge in einem gemeinsamen Pool gesammelt. |

|

Spot-Insurance |

In manchen Situationen benötigen Verbraucher nur eine kurzzeitige Versicherung, zum Beispiel wenn sie ihren Kinderwagen für zwölf Monate gegen Diebstahl versichern möchten oder einen 24-Stunden-Drittfahrerschutz abschließen wollen. Diesen Bereich umfasst die sogenannte Spot-Insurance. |

|

Health-Insurance |

Die meisten InsurTechs haben sich bisher im Gesundheitsbereich angesiedelt. Sie sammeln die Gesundheitsdaten, vernetzen sich mit Ärzten und können so kundenzentrierte Versicherungsmodelle anbieten. |

Die Liste der Versicherungsbereiche lässt sich noch beliebig lang erweitern: eCommerce-Insurance, Usage Driven

Insurance, Car Insurance – für jede Lebenssituation, jedes Nutzungsverhalten, jede Risikogruppe gibt es jeweilige

Versicherungsangebote.

Werden Banken und Versicherungen überflüssig?

Die neuen Formen des FinTech übernehmen viele der Aufgaben, die bislang den traditionellen Banken und ihren

Standortfilialen kampflos überlassen wurden. Nach der Finanzkrise schwand jedoch das Vertrauen in Banken und

Kreditinstitute. Das ist von Vorteil für den neuen digitalen Zweig der Finanzbranche. Die Hemmschwelle für den

Nutzer sinkt zudem, weil Online-Verträge oft nicht einmal eine Unterschrift benötigen und bequem von Zuhause mit ein

paar Klicks abgeschlossen werden.

Es ist jedoch schwierig, seriöse Angebote von leeren Versprechungen oder gar Fälschungsversuchen zu unterscheiden.

Gerade weil die Branche jung ist und sich im Wachstum befindet, ist der Konkurrenzkampf groß – und der ein oder

andere Vorreiter wird wohl ebenso schnell wieder verschwinden, wie er aufgetaucht ist.

Zudem stehen FinTech Unternehmen erst am Anfang: Noch können die etablierten Geldinstitute mit ihrer großen

Stammkundenbasis an ihren Schwächen arbeiten und sich für Privatanleger attraktiver gestalten. Nur dann werden

Banken langfristig mit der wachsenden digitalen Konkurrenz mithalten können.

Bild-Copyright: NPFire / Shutterstock.com